Die Lebensversicherung

Für Sie als Mitglied entspricht dies 4,20 Euro.

Infografik Nr. 487150

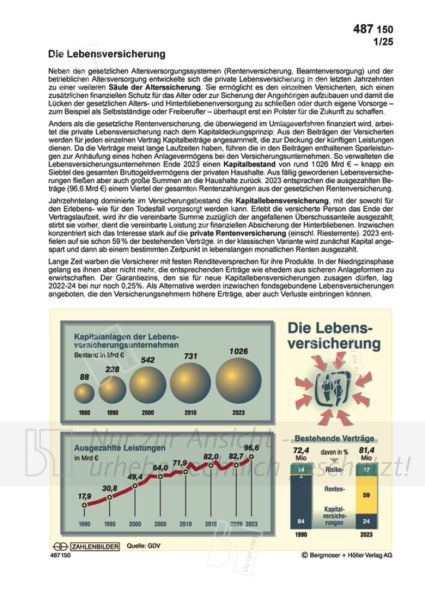

Bei der Anlage von Ersparnissen spielt die Lebensversicherung nach wie vor eine wichtige Rolle. Zwar ist die klassische Kapitallebensversicherung auf dem Rückzug, aber andere Versicherungsformen treten an ihre Stelle. Die Entwicklung der Kapitalanlagen und der jährlichen Leistungen seit 1990 im Überblick!

Neben den gesetzlichen Altersversorgungssystemen (Rentenversicherung, Beamtenversorgung) und der betrieblichen Altersversorgung entwickelte sich die private Lebensversicherung in den letzten Jahrzehnten zu einer weiteren Säule der Alterssicherung. Sie ermöglicht es den einzelnen Versicherten, sich einen zusätzlichen finanziellen Schutz für das Alter oder zur Sicherung der Angehörigen aufzubauen und damit die Lücken der gesetzlichen Alters- und Hinterbliebenenversorgung zu schließen oder durch eigene Vorsorge – zum Beispiel als Selbstständige oder Freiberufler – überhaupt erst ein Polster für die Zukunft zu schaffen.

Anders als die gesetzliche Rentenversicherung, die überwiegend im Umlageverfahren finanziert wird, arbeitet die private Lebensversicherung nach dem Kapitaldeckungsprinzip: Aus den Beiträgen der Versicherten werden für jeden einzelnen Vertrag Kapitalbeiträge angesammelt, die zur Deckung der künftigen Leistungen dienen. Da die Verträge meist lange Laufzeiten haben, führen die in den Beiträgen enthaltenen Sparleistungen zur Anhäufung eines hohen Anlagevermögens bei den Versicherungsunternehmen. So verwalteten die Lebensversicherungsunternehmen Ende 2023 einen Kapitalbestand von rund 1026 Mrd € – knapp ein Siebtel des gesamten Bruttogeldvermögens der privaten Haushalte. Aus fällig gewordenen Lebensversicherungen fließen aber auch große Summen an die Haushalte zurück. 2023 entsprachen die ausgezahlten Beträge (96,6 Mrd €) einem Viertel der gesamten Rentenzahlungen aus der gesetzlichen Rentenversicherung.

Jahrzehntelang dominierte im Versicherungsbestand die Kapitallebensversicherung, mit der sowohl für den Erlebens- wie für den Todesfall vorgesorgt werden kann. Erlebt die versicherte Person das Ende der Vertragslaufzeit, wird ihr die vereinbarte Summe zuzüglich der angefallenen Überschussanteile ausgezahlt; stirbt sie vorher, dient die vereinbarte Leistung zur finanziellen Absicherung der Hinterbliebenen. Inzwischen konzentriert sich das Interesse stark auf die private Rentenversicherung (einschl. Riesterrente). 2023 entfielen auf sie schon 59% der bestehenden Verträge. In der klassischen Variante wird zunächst Kapital angespart und dann ab einem bestimmten Zeitpunkt in lebenslangen monatlichen Renten ausgezahlt.

Lange Zeit warben die Versicherer mit festen Renditeversprechen für ihre Produkte. In der Niedrigzinsphase gelang es ihnen aber nicht mehr, die entsprechenden Erträge wie ehedem aus sicheren Anlageformen zu erwirtschaften. Der Garantiezins, den sie für neue Kapitallebensversicherungen zusagen dürfen, lag 2022-24 bei nur noch 0,25%. Als Alternative werden inzwischen fondsgebundene Lebensversicherungen angeboten, die den Versicherungsnehmern höhere Erträge, aber auch Verluste einbringen können.

| Ausgabe: | 01/2025 |

| Produktformat: | eps-Version, Komplette Online-Ausgabe als PDF-Datei. |

| Reihe: | 53 |

| Reihentitel: | Zahlenbilder |